SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

мысли дилетанта

Госкапитализм: шанс для патриотичных инвесторов или очередная профанация?

- 17 июня 2021, 14:01

- |

Всем привет, я тут новенький и это мой первый пост, так что любые мнения и критика с пояснениями приветствуются. Инвестициями я решил заняться чтобы накопить на пенсию, поначалу пытался спекулировать по каналам в телеге, но сейчас решил что лучше вкладывать в долгосрок.

Итак, главной новостью про которую я хочу вам рассказать и которую хочу обсудить является распоряжение нашего правительства насчёт дивидендной политики кампаний с госучастием. А именно, с 1 июля такие кампании будут обязаны пускать не менее 50% своей прибыли на дивиденды, если иное не установлено актами Правительства РФ. Ссылка на документ

Первые мысли были очень оптимистичными. Я был бы рад получать стабильные дивиденды от кампаний с госучастием, потому что в моей голове участие государства это скорее стабилизирующий фактор и дополнительная опора нежели неэффективное управление. Начал я искать список кампаний которые подходили бы под эти критерии и нашел вот такую схему:

( Читать дальше )

Итак, главной новостью про которую я хочу вам рассказать и которую хочу обсудить является распоряжение нашего правительства насчёт дивидендной политики кампаний с госучастием. А именно, с 1 июля такие кампании будут обязаны пускать не менее 50% своей прибыли на дивиденды, если иное не установлено актами Правительства РФ. Ссылка на документ

Первые мысли были очень оптимистичными. Я был бы рад получать стабильные дивиденды от кампаний с госучастием, потому что в моей голове участие государства это скорее стабилизирующий фактор и дополнительная опора нежели неэффективное управление. Начал я искать список кампаний которые подходили бы под эти критерии и нашел вот такую схему:

( Читать дальше )

- комментировать

- 3.5К | ★5

- Комментарии ( 17 )

Чуть более сложная магия сложного процента, или мысли дилетанта о кредите для инвестиций

- 07 января 2021, 18:33

- |

Давайте оговоримся сразу, я дилетант, ничего не понимаю но… Так как вижу здесь посты о том как круто можно наивестировать в течении 15 лет, если покупаться постоянно и «равными долями на равных промежутках времени» и быть финансово независимым на пенсии в 65 лет… Позволю себе написать пост про 5 копеек 9го чуда, основанного на процентах. Да и может быть получить пару плюсов в карму.

И так поехали.

Все что ниже будет актуально для новичков. Идея масштабируется очень ограниченно. Но именно на стартовом этапе может придать немного ускорения для роста вашего портфеля.

На чем основано.

1) Банковский кредит в современности платится ануитетным платежом.

2) Ставка по кредиту подошла к 10%

3) ИИС это гарантированный доход 13%

А теперь по порядку. Я рассмотрю самую тупую схему, а вы меня осудите.

У вас есть белый доход предположим 300 т р за год

Вы открыли ИИС тип А и внесли 200 т

То есть у государства вы забрали 2/3 возвратных налогов.

В декабре месяце вы можете пойти в Сбербанк и попросить кредит еще 100

( Читать дальше )

И так поехали.

Все что ниже будет актуально для новичков. Идея масштабируется очень ограниченно. Но именно на стартовом этапе может придать немного ускорения для роста вашего портфеля.

На чем основано.

1) Банковский кредит в современности платится ануитетным платежом.

2) Ставка по кредиту подошла к 10%

3) ИИС это гарантированный доход 13%

А теперь по порядку. Я рассмотрю самую тупую схему, а вы меня осудите.

У вас есть белый доход предположим 300 т р за год

Вы открыли ИИС тип А и внесли 200 т

То есть у государства вы забрали 2/3 возвратных налогов.

В декабре месяце вы можете пойти в Сбербанк и попросить кредит еще 100

( Читать дальше )

Пять копеек про российский рынок

- 27 ноября 2013, 01:10

- |

Не стоит искать мудреных выводов о том, почему российский рынок чувствует себя хуже всех. Не думаю, что мой взгляд является очень объективным в силу того, что я лишь слежу за российским фондовым рынком, но все же хочется высказать свои предположения и выслушать мысли участников.

Очень похоже на то, что российский рынок очень болезненно реагирует на договор с Ираном. Эту тему хорошо осветили ВЕСТИ 24, и здесь нет комментариев, так как все сказано у Николая Подлевского. Что касается моего взгляда, то основной причиной нынешнего состояния российского фондового рынка является Китай. Я писал уже об этом в начале и середине этого года, но с каждым днем все четче прорисовываются детали написанного и будущего спада не только в Китае, но и во всем азиатском регионе.

Все началось со съезда Коммунистической партии. Если подвести итог, то можно охарактеризовать его, как поиск золотой середины. “Реформа экономической системы является ядром мер по углублению многосторонней реформы" – это предложение взято из статьи Bloomberg “Смелая, противоречивая реформа Китая”. Затягивание поясов было необходимо, и за это взялись самым жестким способом – реформированием. Но особую роль сейчас играет ФРС и ее планы о сворачивании QE на фоне быстрого роста долгового рынка Азии.

( Читать дальше )

Очень похоже на то, что российский рынок очень болезненно реагирует на договор с Ираном. Эту тему хорошо осветили ВЕСТИ 24, и здесь нет комментариев, так как все сказано у Николая Подлевского. Что касается моего взгляда, то основной причиной нынешнего состояния российского фондового рынка является Китай. Я писал уже об этом в начале и середине этого года, но с каждым днем все четче прорисовываются детали написанного и будущего спада не только в Китае, но и во всем азиатском регионе.

Все началось со съезда Коммунистической партии. Если подвести итог, то можно охарактеризовать его, как поиск золотой середины. “Реформа экономической системы является ядром мер по углублению многосторонней реформы" – это предложение взято из статьи Bloomberg “Смелая, противоречивая реформа Китая”. Затягивание поясов было необходимо, и за это взялись самым жестким способом – реформированием. Но особую роль сейчас играет ФРС и ее планы о сворачивании QE на фоне быстрого роста долгового рынка Азии.

( Читать дальше )

Короткая заметка о рынке

- 19 ноября 2013, 17:29

- |

Ну что же, моя поездка закончилась, и сказал бы, что очень удачно для меня с большой перспективой. За неделю ничего не изменилось, как и за целый месяц – все ждут на мировых площадках коррекции, а ее все нет и нет. Я не стал изобретать велосипед, а пошел старой и протоптанной дорогой в исследовании рынка. Обновление максимумов за максимумами с выносом маржинальщиков… Ничего нового, все по-старому – жадность и страх. Обо всем по порядку.

Первое что настораживает – ожидания всех и вся коррекции, но по факту имеем экспоненциальный рост. Джанет Йеллен вставит всем мозг на место: какой уровень безработицы является приемлемым? Да это вообще не важно, можно искать тысячи объяснений сворачиванию QE, но это женщину поставят не для этого, чтоб она давала “тяжелые” формулировки для объяснения что, как и зачем. Если Бэн растолковывал, то здесь ничего подобного не ожидается. А это значит, что нас ждет в ближайшем будущем волатильность.

( Читать дальше )

Первое что настораживает – ожидания всех и вся коррекции, но по факту имеем экспоненциальный рост. Джанет Йеллен вставит всем мозг на место: какой уровень безработицы является приемлемым? Да это вообще не важно, можно искать тысячи объяснений сворачиванию QE, но это женщину поставят не для этого, чтоб она давала “тяжелые” формулировки для объяснения что, как и зачем. Если Бэн растолковывал, то здесь ничего подобного не ожидается. А это значит, что нас ждет в ближайшем будущем волатильность.

( Читать дальше )

Короткая заметка

- 10 октября 2013, 07:53

- |

Пока немного приболел и мысль не лезет в голову никак, решил некоторые моменты для себя выделить из происходящего и новостного фона. Думаю, что ситуация вокруг бюджета и потолка гос. дола в США всем изрядно поднадоела. Уж точно я не ожидал, что реформирование системы здравоохранения будет проходить в таком ключе, в котором ее представляет Обама. Надеюсь, что у республиканцев хватит ума и сил, чтоб выстоять и не дать увеличить риски в финн. системе, которыми последний президент США косвенно наводнил по самые не хочу, через раздувания соц. программ. Так как именно республиканцам в скором времени придется отдуваться за финансирование “Обамакер”.

Думаю, что еще неделю или две потягают рынки в неопределенности. Сегодня стартовал период отчетности, и по старой доброй традиции ее открыла компания Alcoa Inc. И здесь сразу же сюрприз, для меня точно приятный. Компания мало того, что отчиталась с прибылью, да еще и превысила прогноз. Мультипликатор EPS ожидался на уровне $0.06, $AA отчиталась же с показателем $0.11 или с прибылью (Net income) $120М. Единственный момент – компания сама по себе шаткая, цены на алюминий все еще очень низкие, что давит на показатели компании, но она активно продолжает наращивать долговую нагрузку. Если ситуация в секторе не начнет меняться к лучшему, то возможно и очень вероятно, что она станет кормом для акул.

( Читать дальше )

Думаю, что еще неделю или две потягают рынки в неопределенности. Сегодня стартовал период отчетности, и по старой доброй традиции ее открыла компания Alcoa Inc. И здесь сразу же сюрприз, для меня точно приятный. Компания мало того, что отчиталась с прибылью, да еще и превысила прогноз. Мультипликатор EPS ожидался на уровне $0.06, $AA отчиталась же с показателем $0.11 или с прибылью (Net income) $120М. Единственный момент – компания сама по себе шаткая, цены на алюминий все еще очень низкие, что давит на показатели компании, но она активно продолжает наращивать долговую нагрузку. Если ситуация в секторе не начнет меняться к лучшему, то возможно и очень вероятно, что она станет кормом для акул.

( Читать дальше )

Самообман или твердолобость против логики

- 03 октября 2013, 14:45

- |

Работа над ошибками и промохами всегда болезненна и чаще кажется, что нудная, но без нее никуда. Решил отложить все мысли, немного оглядеться и без предвзятости посмотреть на свою позицию на бросовом рынке. Как не прискорбно осознавать, но именно она держится не на фактах, а на ожиданиях. Возможно, что даже ожидания чуда нежели здравого смысла.

С 2009 года ЦБ сделали все возможное, чтоб финансовая система не рухнула, но пришло время здраво оценить все будущие перспективы. Мои образные ожидания “чуда” – рост прибылей корпоративного сектора. И здесь самая большая ставка на то, что отскок в китайской экономики прямо откликнется и на росте прибылей американских компаний. Стоит подвсти итог сентябрю 2013 года и запомнить этот месяц. Мы побили 18 летний рекорд по выпуску доловых буаг инвест уровня с невероятной цифрой в 145.7 млрд. долларов.

( Читать дальше )

С 2009 года ЦБ сделали все возможное, чтоб финансовая система не рухнула, но пришло время здраво оценить все будущие перспективы. Мои образные ожидания “чуда” – рост прибылей корпоративного сектора. И здесь самая большая ставка на то, что отскок в китайской экономики прямо откликнется и на росте прибылей американских компаний. Стоит подвсти итог сентябрю 2013 года и запомнить этот месяц. Мы побили 18 летний рекорд по выпуску доловых буаг инвест уровня с невероятной цифрой в 145.7 млрд. долларов.

( Читать дальше )

Абеномика и Обаманомика - два сапога пара

- 27 сентября 2013, 09:04

- |

Просматривая записи на смарт-лабе, ЛЖ,… новости, котировки и т.д. пришел к выводу, что не стоит ничего менять в позициях. Просмотрел интервью с Вадимом Писчиковым и вступительное слово от РБК. Соглашусь отчасти со многим, но лишь поверхностный взгляд представлен, а вот в посте про Японию более глубже рассмотрен данный вопрос. Так как США начинает сталкивается с такими же проблемами, как и Япония в начале “застоя”. И именно об этом хотелось высказать некоторые мысли собственные и бывшего главы ФРС. Приношу извинения заранее, если сразу не смогу ответить в посте из-за ограниченного свободного времени в силу рождения сына на днях. Поэтому торговля торговлей, а семья семьей.

Наверное, как обычно забегу вперед. Данную короткую мысль решил написать/сложить под веянием сегодняшнего заголовка Daily News, а если быть более конкретным, то от статьи “California to raise minimum wage to $10 an hour by 2016”.

Очень нравится читать бывших глав ЦБ. Они всегда высказывают здравые мысли до или после вступления в “святая святых”, но ни как ни при власти. Совсем недавно (3 или 4 дня назад) бывший глава ФРС Алан Гринспен высказал здравую мысль и опасения в отношении экономики США, хотя частично затрагивал эту проблему в начале сентября. Сегодня на капиталистском холме идут баталии в отношении бюджета. Но разве это проблема? О чем там вообще ведутся разговоры? Принять это или то, урезать там и оставить что-то без изменений. Это полная политическая хрень, которой пудрят мозг уже 3-ий год к ряду, вызывая волатильность на ФР. Проблема значительно глубже и ее пытались решить в начале этого года, собрав комиссию для изучения проблем бюджета и экономики США в целом. Но все закончилось провалом, так как дело дальше изучения не двинулось. Но вернемся к Гринспену. Основной проблемой и опасениями выступает замедления инвестиций в основновной капитал. При чем не только здесь инвестиции отстают, но и по всему спектру рынка.

( Читать дальше )

Наверное, как обычно забегу вперед. Данную короткую мысль решил написать/сложить под веянием сегодняшнего заголовка Daily News, а если быть более конкретным, то от статьи “California to raise minimum wage to $10 an hour by 2016”.

Очень нравится читать бывших глав ЦБ. Они всегда высказывают здравые мысли до или после вступления в “святая святых”, но ни как ни при власти. Совсем недавно (3 или 4 дня назад) бывший глава ФРС Алан Гринспен высказал здравую мысль и опасения в отношении экономики США, хотя частично затрагивал эту проблему в начале сентября. Сегодня на капиталистском холме идут баталии в отношении бюджета. Но разве это проблема? О чем там вообще ведутся разговоры? Принять это или то, урезать там и оставить что-то без изменений. Это полная политическая хрень, которой пудрят мозг уже 3-ий год к ряду, вызывая волатильность на ФР. Проблема значительно глубже и ее пытались решить в начале этого года, собрав комиссию для изучения проблем бюджета и экономики США в целом. Но все закончилось провалом, так как дело дальше изучения не двинулось. Но вернемся к Гринспену. Основной проблемой и опасениями выступает замедления инвестиций в основновной капитал. При чем не только здесь инвестиции отстают, но и по всему спектру рынка.

( Читать дальше )

Немного о смысле последнего решения Бена и следствиях

- 20 сентября 2013, 09:44

- |

Задумался над словами Марка Фабера, и вспомнился Гринспен в нынешнем сравнении с Беном. Предыдущий глава ФРС плевать хотел, чего ждет рынок, не выслушивал “соплей”, которые пускали всякого рода нытики, что мол “теряется доверие к ФРС”. Алан мог снизить ставку на 50-75 б.п. и глазом не моргнув. Но что мы видим сегодня? Дав слабину в мае, сегодня приходится расхлебывать. Кто проникся всем смыслом, тот прекрасно понимает все риски, которые были в сентябрьском выступлении: уровень занятости уже не является ориентиром, инфляция – спорный вопрос (вспомним Марио Драги, который снизил ставки даже не смотря на инфляцию), макроэкономические условия на которые сослался Бэн…, да и это спорно, ипотека – бред (чуть ниже график скину), доходности по ипотеки выросли до таких высот, что обрушит спрос – достаточно взглянуть на показатель homeownership rate и иллюзия испарится. Что из этого следует? Что риски для больших денег на ФР начнут перевешивать выгоды, и они начнут перетекать в безопасные активы – это вопрос времени. Неопределенность для крупного игрока – это сигнал, что пора сматывать удочки.

( Читать дальше )

( Читать дальше )

Короткая заметка

- 19 сентября 2013, 11:14

- |

Прошлая неделя для долгового “бросового” и инвестиционного качества рынков были самыми лучшими за последнее время и особенно для инвест. качества. Все благодаря Verizon Communications, которая привлекла для выкупа у Vodafone 45% Verizon Wireless 49 млрд. долларов бумагами и 12 млрд. промежуточным 364-дневным краткосрочным кредитом. Агенства S&P и Moody’s отреагировало на увеличение долговой нагрузки вдвое понижением кредитного рейтинга на одну ступень до Baa1/BBB+. Все 49 млрд. были предложены в 8-и выпусках:

$4.25B 2.5% Senior Notes which priced at (T+165) 99.923 to yield 2.527% due 2016

$2.25B L+153 Senior notes at par due 2016

$4.75B 3.650% Senior Notes at (T+190) 99.996 to yield 3.651% due 2018

$1.75B L+175 at par due 2018

$4.0B 4.5% Senior Notes at (T+215) 99.87 to yield 4.522% due 2020

$11.0B 5.15% at (T+225) 99.676 to yield 5.192% due 2023

$6.0B 6.4% Senior Notes at (T+250) 99.9 to yield 6.409% due 2033

$15.0B 6.55% Senior Notes at (T+265) 99.883 to yield 6.559% due 2043

Несколько удивился вчерашнему выступлению Б. Бернанке. Не сказал бы, что очень, но думал, что все же определятся со сроками и дадут определенность рынкам. Позиций в отношении сворачивания QE только декабря не отменяется, но что-то уж затягивают со сворачиванием. Один из самых больших вопросов на сегодняшний день: кто будет покупателем трежерис без ФРС? 25 сентября выйдут данные Flow of funds, которые покажут печальную картину и дальнейшую перспективу в статье L.209. Я не знаю и даже не представляю, кто сможет заместить ФРС. Если сделать корреляцию по спросу к времени, то тот поток, который обеспечивали иностранцы не то что бы “высыхал”, но его не хватит для тех аппетитов, который сейчас заложены дефицитом бюджета. И если рост ФР и др. фин. активов прекратится, то “заморозка” по секвестру быстро сойдет на нет. Может пора уже штатам закончить “крестовые походы” и заняться собственными внутренними вопросами?! В свое время, огромную армию всегда старались не держать дома, если нечем кормить, а устраивали “завоевания миров”. Каковы могут быть последствия в стране, если солдатам придется вернуться домой, которые чаще всего знали, что им предстоит на войне?

Думал написать что-нибудь по рынку, но мысли не менялись, как и позиции – нет смысла одно и тоже описывать разными буквами и словосочетаниями.

$4.25B 2.5% Senior Notes which priced at (T+165) 99.923 to yield 2.527% due 2016

$2.25B L+153 Senior notes at par due 2016

$4.75B 3.650% Senior Notes at (T+190) 99.996 to yield 3.651% due 2018

$1.75B L+175 at par due 2018

$4.0B 4.5% Senior Notes at (T+215) 99.87 to yield 4.522% due 2020

$11.0B 5.15% at (T+225) 99.676 to yield 5.192% due 2023

$6.0B 6.4% Senior Notes at (T+250) 99.9 to yield 6.409% due 2033

$15.0B 6.55% Senior Notes at (T+265) 99.883 to yield 6.559% due 2043

Несколько удивился вчерашнему выступлению Б. Бернанке. Не сказал бы, что очень, но думал, что все же определятся со сроками и дадут определенность рынкам. Позиций в отношении сворачивания QE только декабря не отменяется, но что-то уж затягивают со сворачиванием. Один из самых больших вопросов на сегодняшний день: кто будет покупателем трежерис без ФРС? 25 сентября выйдут данные Flow of funds, которые покажут печальную картину и дальнейшую перспективу в статье L.209. Я не знаю и даже не представляю, кто сможет заместить ФРС. Если сделать корреляцию по спросу к времени, то тот поток, который обеспечивали иностранцы не то что бы “высыхал”, но его не хватит для тех аппетитов, который сейчас заложены дефицитом бюджета. И если рост ФР и др. фин. активов прекратится, то “заморозка” по секвестру быстро сойдет на нет. Может пора уже штатам закончить “крестовые походы” и заняться собственными внутренними вопросами?! В свое время, огромную армию всегда старались не держать дома, если нечем кормить, а устраивали “завоевания миров”. Каковы могут быть последствия в стране, если солдатам придется вернуться домой, которые чаще всего знали, что им предстоит на войне?

Думал написать что-нибудь по рынку, но мысли не менялись, как и позиции – нет смысла одно и тоже описывать разными буквами и словосочетаниями.

Чертовы лонги

- 12 сентября 2013, 15:01

- |

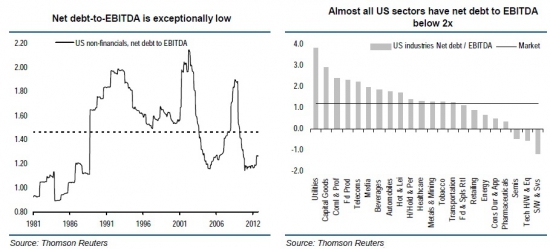

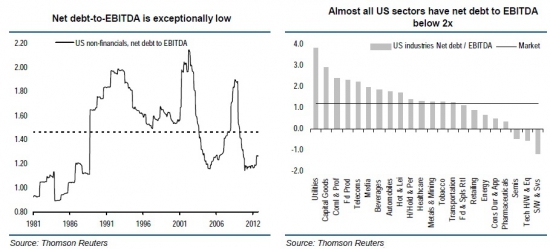

С июля месяца рынки продолжают свой рост, не смотря на неопределенность в отношении бюджетной и монетарной политики США. А тем временем фондовые индексы многих развитых стран приблизились к своим историческим максимумам. Развивающиеся страны показывают неплохую динамику вместе с ними, сокращаю разрыв. Особенно показательными стали последние пару недель. Совсем недавно кто-то в картинках выкладывал уровень долга по американским корпорациям, верно отметив, что уровень долга значительно вырос. Причин здесь несколько и все они кроются в одном – исторически низкие доходности, которые снижают риски будущего рефинансирования, которое возникнет в 2016-2018 годах. Хотя долг велик, но он не характеризует ситуацию в полной мере. Если использовать такой показатель, как чистый долг к EBITDA, то мы находимся ниже исторических значений, а чистый денежный поток на историческом максимуме:

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал